Dostali ste od banky nepríjemné prekvapenie v podobe zvýšenia úrokovej sadzby na vašej hypotéke? Napriek tomu, že to môže pôsobiť demotivujúco, nezúfajte. Situácia nie je bezvýchodisková a je tu hneď niekoľko možností, ako reagovať.

Prečo sa Vám úroky zvyšujú?

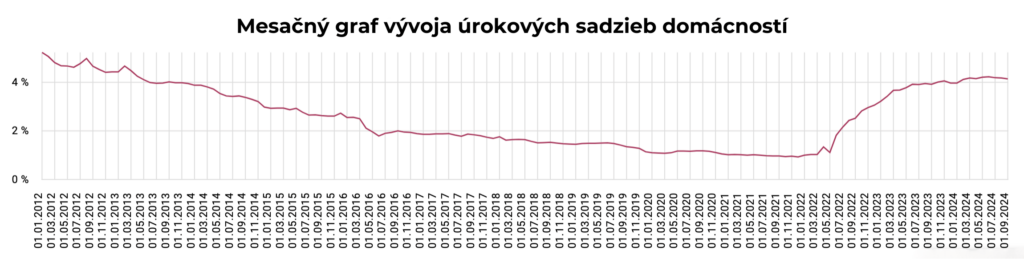

Zvýšenie úrokových sadzieb býva zväčša spojené s celkovým vývojom úrokových sadzieb v ekonomike. Inflácia, rozhodnutia centrálnych bánk a iné ekonomické faktory môžu ovplyvniť výšku úroku na vašej hypotéke. Aj napriek tomu, že aktuálne úrokové sadzby klesajú oproti svojmu vrcholu, sú ďaleko od toho, kde boli napríklad v roku 2021.

Zdroj: NBS

V čase nízkych úrokov bol zvýšený dopyt po lacných úveroch. Pomaly ale končia výhodné fixácie.

Aké máte možnosti?

1. Zmieriť sa s novým úrokom: Ak je zvýšenie úroku relatívne malé a vaše finančné možnosti vám to dovolia, môžete sa rozhodnúť pre túto možnosť. S týmto častokrát operujú aj banky. Klientom pošlú vyšší úrok na nové obdobie, ako je aktuálna priemerná sadzba na trhu pre nových klientov. Odporúčame Vám to neakceptovať.

2. Refinancovanie hypotéky: Porovnajte si aktuálne ponuky bánk. Je pravdepodobné, že nájdete výhodnejšiu hypotéku v inej banke. Pri refinancovaní však treba počítať s poplatkami a nie vždy sa oplatí ísť za aktuálne najnižším úrokom.

3. Zmena podmienok existujúcej hypotéky: Pokúste sa rokovať s vašou bankou o zmene podmienok hypotéky. Môžete navrhnúť napríklad predĺženie doby splácania, čím sa znížia mesačné splátky. Nezabudnite, že nemusíte automaticky súhlasiť s prvou ponukou, ktorá Vám príde. Je možné vybaviť si výhodnejšie podmienky.

4. Extra splátky: Ak máte finančné rezervy, môžete zvážiť vyššie pravidelné splátky alebo jednorázové mimoriadne splátky. Týmto spôsobom skrátite dobu splácania a ušetríte na úrokoch. Toto riešenie z matematického hľadiska však skôr neodporúčame.

5. Konsolidácia úverov: Ak máte viacero úverov, zvážte ich spojenie do jedného. Môžete tak získať výhodnejšiu úrokovú sadzbu a znížiť si splátku.

Na čo si dať pozor?

• Poplatky: Pri refinancovaní alebo zmene podmienok hypotéky si dôkladne prečítajte podmienky a informujte sa, aké poplatky a iné podmienky sú s tým spojené.

• Viazanosť: Zistite, na aké obdobie je nová úroková sadzba fixovaná. Preferujte skôr dlhšie fixácie (5 a viac rokov).

• Individuálna situácia: Každá situácia je iná. Preto sa poraďte s odborníkom, ktorý také prípady rieši dennodenne. Treba zvážiť, ktorá možnosť je pre vás najvhodnejšia.

Príklad nášho klienta z praxe:

Klient mal pôvodný úrok 0.99%, výška úveru bola 100.000 eur, splátka 321 eur.

Po skončení 3 ročnej fixácie mu prišiel výročný list z jeho banky s novým úrokom 4,75%, zostatok jeho úveru bol cca 91.500 eur, doba splatnosti 27 rokov a nová splátka 502 eur.

Rozdiel v splátke sa navýšil až o 181 eur!

Podarilo sa nám znížiť úrokovú sadzbu na 4,15% a predĺžiť dobu splatnosti znova na 30 rokov. Klientov jednoznačný zámer bol, aby mal čo najnižšiu mesačnú splátku. Aj z dôvodu, že sa mu medzičasom narodilo dieťa. Po úprave bola nová splátka „len“ 445 eur. Rozdiel oproti pôvodnej splátke tak činil 124 eur. To už bolo o niečo menej bolestivé, ako prvotná ponuka z banky, ktorú pôvodne dostal. A aj vďaka nášmu odbornému poradenstvu dnes platí oveľa menej a tieto peniaze môže tak použiť na dôležitejšie veci, ako je platenie úrokov.

Zdroj obrázkov: Canva

Financie sú oblasť, ktorou sa dnes musí zaoberať každý. Všímam si, že ľudia si vysoko cenia kvalitu a profesionálny prístup. Svoje pôsobenie v tomto sektore som postavil na hodnotách ako je pravdivosť, transparentnosť a otvorenosť. V problematike financií sa neustále vzdelávam a komunikujem klientom všetky potrebné informácie, nie len tie, ktoré chcú počuť. Som presvedčený, že z dlhodobého hľadiska sa v tejto brandži udržia len tí najkvalitnejší, preto považujem profesionálny prístup ku každému klientovi za kľúčový.

Napíšte mi správu